中以两国在科技、农业、医疗卫生等多个领域双向投资活跃,由于中国广阔的市场和良好的投资营商环境,许多以色列企业到中国落户发展,双方合作打造了中以常州创新园、上海创新园、海法新港和特拉维夫红线轻轨等标志性项目。尽管受到新冠疫情冲击,但两国贸易额不降反增,2022年中以双边贸易额达到了254.5亿美元,体现了两国经贸合作的韧性和潜力。越来越多的以色列企业有意向投资中国,通过选择恰当的股权结构,可以做到较好的税收优化。

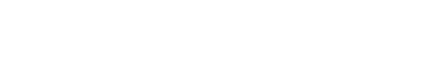

一、直接投资

该架构中,以色列公司作为股东直接投资中国,在中国设立子公司。根据《中华人民共和国政府和以色列国政府关于对所得和财产避免双重征税和防止偷漏税的协定》第十条规定,“缔约国一方居民公司支付给缔约国另一方居民的股息,可以在该缔约国另一方征税。然而,这些股息也可以在支付股息的公司是其居民的缔约国,按照该缔约国法律征税。但是,如果收款人是股息受益所有人,则所征税款不应超过股息总额的10%。”

因此,在该架构中,中国公司向以色列股东分配利润时应在中国缴纳10%的股息税。

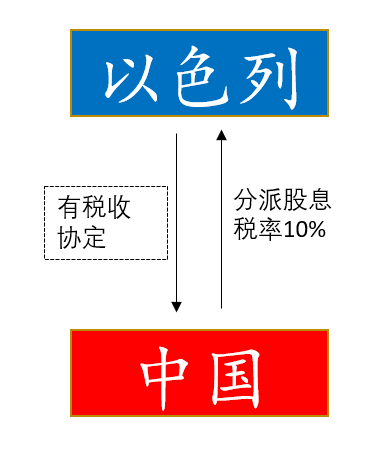

二、通过香港地区间接投资

该架构中,以色列公司先作为股东设立香港地区公司,再由香港地区公司作为股东,投资设立中国公司。

在中国公司向香港地区股东分配利润时,根据《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》第十条规定,“一方居民公司支付给另一方居民的股息,可以在该另一方征税。然而,这些股息也可以在支付股息的公司是其居民的一方,按照该一方法律征税。但是,如果股息受益所有人是另一方的居民,则所征税款不应超过:(一)如果受益所有人是直接拥有支付股息公司至少25%资本的公司,为股息总额的5%;(二)在其它情况下,为股息总额的10%。”因此,只要香港地区股东拥有中国公司25%及以上的股份,在向香港地区股东分配利润时只需支付5%的股息税。

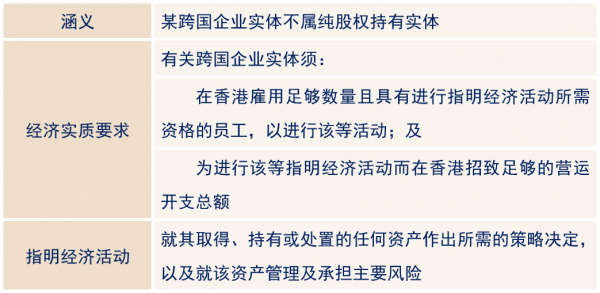

在香港地区公司向以色列股东分配利润时,虽然香港地区与以色列未签订税收协定,但根据香港地区税收“来源地征收原则”,由于香港地区公司作为股东获得中国公司分配的利润并不来自香港地区,只要满足香港地区《税务条例》规定的经济实质要求,香港地区则不对这笔收入征税,因此香港地区公司从中国公司获得的利润分配再分配给以色列股东时无需缴纳股息税。

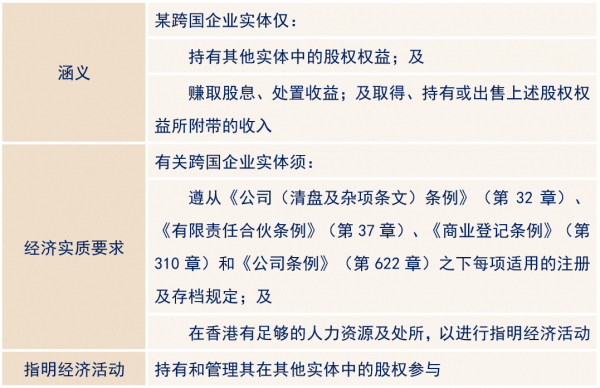

根据香港《税务条例》的要求,若公司为纯股权持有实体,需满足以下要求:

若公司为非纯股权持有实体,需满足以下要求:

只要香港公司满足经济实质要求,根据上述两次利润分配,中国公司的利润最终分配给以色列公司时,共需缴纳5%的股息税。

三、小结

通过上述两个架构的对比,若以色列股东直接投资中国公司,中国公司向以色列公司分配利润需承担10%的股息税;若以色列公司通过香港地区间接投资中国公司,中国公司向香港地区公司分配利润需承担5%的股息税,在满足香港地区经济实质条件的情况下,香港地区公司向以色列公司分配利润时无需缴税,故总计仅需承担5%的股息税。以色列公司在投资中国时可以综合考虑两种架构的的税收负担和设立、运营香港公司的成本,选择合适的股权架构。