2022年,本所律师代理A公司向北京仲裁委员会提起仲裁,要求A公司增资的B公司及其创始人根据各方签署的《投资协议》履行股权回购义务,B公司聘请了国内顶尖的红圈所合伙人团队作为代理人应诉。经过一年多的仲裁程序,仲裁庭对该起股权回购案件作出裁决,本所律师团队帮助A公司成功胜诉,B公司以及控股股东应支付回购款3750万元。

案件回顾

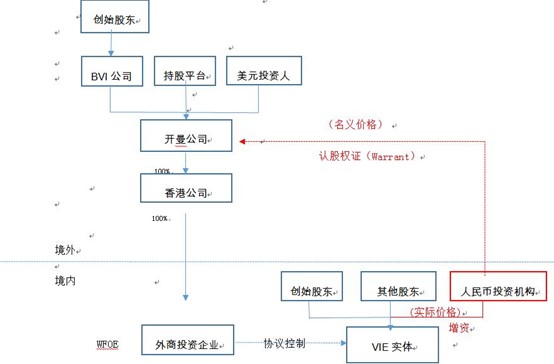

B公司是一家采用VIE架构的电子商务公司,启动B+轮融资时,A公司以人民币认购了B公司部分新增注册资本,并签署了《投资协议》,约定如果B公司4年未完成合格上市,B公司及创始人将按约定公式价格赎回A公司持有的股权。之后双方与其他投资人又签署了《增资协议》。同日B公司的境外控制实体开曼公司向A公司以0.0001美元名义价格发放了认股权证,并于章程中规定了B+轮股权的回购事宜。最后因B公司未按约定完成上市,形成争议。

争议焦点

B公司为VIE架构,相关利益均归属于开曼公司,但投资系A公司采用人民币投资于境内公司。

1.《增资协议》是否成立生效并取代《投资协议》?

与《投资协议》相比,《增资协议》后签署,缺少赎回条款,同时存在完整协议条款,可能取代有赎回条款的《增资协议》。

1.1完整协议条款

该条款是来自英美法的舶来品,也是常见的合同通用条款之一,根据《民法典》142条,对合同条款的解释“应当按照所使用的词句,结合相关条款、行为的性质和目的、习惯以及诚信原则,确定意思表示的含义。”即便中国法背景下完整协议条款可以作一定扩张解释,但能不能理解成本合同取代之前所有的协议,具体还是要看协议文本的约定。《增资协议》中完整协议条款采用的是对“本协议所述事项”达成的全部协议,本协议所述事项按字面意思就是《增资协议》所涉及的事项,也就是说《增资协议》明确约定的事项,可以取代之前的任何协议。而回赎条款《增资协议》未涉及,无法据此取代《投资协议》的相关约定。

1.2交易结构。

一般来说,人民币投资VIE项目,需要办理ODI境外投资备案及外汇登记,将人民币资金投入到海外控制实体,但随着2017年国家对资金出境监管加强,ODI审批的难度明显增加,周期也更长,原来的交易模式面临更大的不确定性,于是便催生了更多样的交易路径。其中,采用的境内持股+境外认股权证就是较为常见的结构之一(如图)。

该交易结构还有另一特点,就是方便后续拆VIE,随着2015年上海自贸区取消经营类电子商务外资股权比例限制,电商类企业拆除VIE回归A股上市已经没有政策障碍,B公司也确实存在拆VIE的计划,本所律师通过梳理前期沟通文件,找到了相关证据,进一步印证了境内回购条款符合双方原本、真实的交易安排,无需被取代。通过翻阅长达几千页全英文开曼公司的融资文件,本所团队最终得到了仲裁庭的支持。

2.回赎义务是否属于违约?

赎回权与违约赔偿存在本质的区别,违约赔偿的前提是对合同义务的违反;而赎回权的发生则基于未来特定的事件,一旦触发,赎回条款产生的是赎回的权利和义务,而不涉及违反已有的合同义务。案例与权威观点的检索引用,让我方的观点更具说服力。

结语

本所律师展现了专业、细心、负责的精神,克服疫情困难,最终推动仲裁程序,使得仲裁庭支持了申请人的请求。

本所团队成员为单奕律师、匡道林律师,案件交流中亦得到了知名高校法学院的大力支持。