中国企业海外投资呈现快速增长趋势,德国作为欧洲最大的经济体和科技强国,一直是中国企业的重要投资目的地。投资德国时需要考虑诸多法律、税务等问题,尤其是涉及到股权架构规划时更是需要格外谨慎。本文将从税务角度出发,探讨中国企业在直接投资德国股权架构规划方面的注意事项,以获得最佳的税收优化。

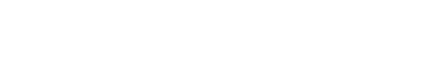

一、直接控制架构

直接控制架构即由中国企业作为股东直接投资设立德国公司,该架构的优点是股权结构直接简单,仅需在德国设立一家公司,但可能被征收较高的股息税率。

根据《中华人民共和国和德意志联邦共和国对所得和财产避免双重征税和防止偷漏税的协定》第十条,“缔约国一方居民公司支付给缔约国另一方居民的股息,可以在缔约国另一方征税。然而,这些股息也可以在支付股息的公司是其居民的缔约国,按照该缔约国的法律征税。但是,如果股息受益所有人是缔约国另一方居民,则所征税款:(一)在受益所有人是公司(合伙企业除外),并直接拥有支付股息的公司至少25%资本的情况下,不应超过股息总额的5%;(二)如果据以支付股息的所得或收益由投资工具直接或间接从投资于第六条所规定的不动产所取得,在该投资工具按年度分配大部分上述所得或收益,且其来自于上述不动产的所得或收益免税的情况下,不应超过股息总额的15%;(三)在其他情况下,不应超过股息总额的10%。”根据该约定,德国公司向中国股东分配股息时承担的税率依不同情形分为5%、10%和15%三档。因而该股权架构对投资人的利处在于持股结构简单、便于经营管理,但若无法满足股息税率5%的条件(法人股东直接持股25%以上),则需要承担较高的税负。

二、间接控制架构

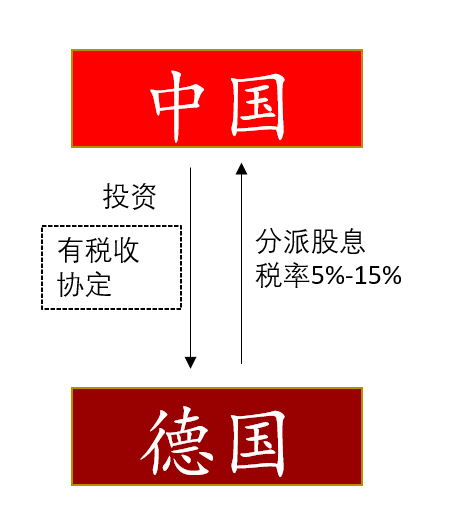

(一)通过卢森堡间接投资德国

在这种架构中,中国企业通过在卢森堡设立一家公司的方式,间接控股德国公司。

卢森堡是欧盟的六大创始国之一,拥有强大的银行和投资基金产业,也是欧元区最大的财富管理中心和再保险中心之一。灵活多样的监管和法律环境,完善的金融服务和支持功能基础设施,极富吸引力的税收制度,为企业在卢森堡的设立和发展,以及在欧盟市场的开拓提供了得天独厚的环境。通过欧盟经济一体化的税收政策、卢森堡国内税法和中国与卢森堡之间的税收协定,可以达到较好的税收优化。

1.根据欧盟2011年《母子公司指令(on the common system of taxation applicable in the case of parent companies and subsidiaries of different Member States)》,欧盟境内的子公司或常设机构在将股息和利润分配给位于其他欧盟成员国的母公司时,无需在其居住国缴纳预提所得税。德国和卢森堡都是欧盟国家,故德国公司向卢森堡股东分配利润时,无需承担税负。但需注意的是,为了避免上述指令被滥用,欧盟于2015年对《母子公司指令》作出了修正,允许成员国忽略那些为逃税目的而进行的人为安排,即要求在公司成员国有经济实质(an arrangement or a series of arrangements shall be regarded as not genuine to the extent that they are not put into place for valid commercial reasons which reflect economic reality)。根据卢森堡税法规定,符合下列条件即被认为在卢森堡有经济实质:(1)公司的主要管理人员必须居住或工作(纳税地)在卢森堡;(2)主要的管理决策需在卢森堡做出,公司的年度股东大会须在卢森堡注册地举行,且一年至少一次;(3)公司不可以被其他国家认定为纳税主体。

2.根据卢森堡税法,卢森堡控股公司从其投资对象(支付方)获得的股息,在满足以下条件时免征企业所得税及市镇商业税:(1)母公司直接或间接控制支付方10%以上股权或控股额超过120万欧元;(2)支付方支付股息时上述控股行为持续12个月以上;(3)支付方注册于欧盟国家。故卢森堡公司取得德国公司的利润分配所得收入,也无需在卢森堡缴纳企业所得税。

3.《中华人民共和国和卢森堡大公国关于对所得和财产避免双重征税和防止偷漏税的协定》第十条约定,“缔约国一方居民公司支付给缔约国另一方居民的股息,可以在该缔约国另一方征税。然而,这些股息也可以在支付股息的公司是其居民的缔约国,按照该缔约国法律征税。但是,如果收款人是股息受益所有人,则所征税款:(一)如果受益所有人是直接持有支付股息公司至少25%资本的公司(不是合伙企业),不应超过股息总额的5%;(二)在其他情况下,不应超过股息总额的10%。”因此若中国股东持有卢森堡公司25%以上的股份,在接受卢森堡公司利润分配时只需承担5%的税负。

通过上述欧盟经济一体化的税收安排和三个国家之间的税收协定等,可以较好得达成税收优惠。

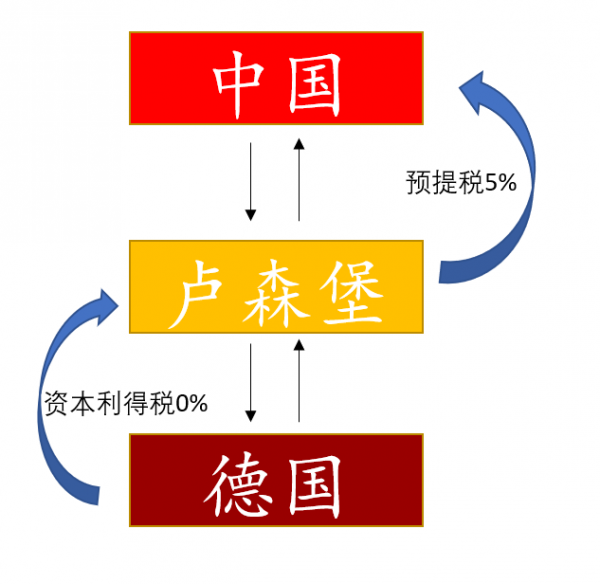

(二)通过香港地区与卢森堡间接投资德国

在这种架构中,中国企业通过设立香港地区公司和卢森堡公司,间接控股德国公司。该架构的优点在于利用欧盟内部、卢森堡国内税收优惠政策和中国、香港地区、卢森堡三地之间的税收安排或协定,以及香港地区的“地域来源征税原则”,以实现税收优化。

1.根据上文所述,由于同属欧盟国家,在满足经济实质的要求下,德国公司向卢森堡股东分配利润无需缴税,且卢森堡公司就该笔收入也无需在卢森堡缴纳企业所得税。

2.《中华⼈⺠共和国香港特别⾏政区与卢森堡⼤公国就收入及资本税项避免双重课税和防⽌逃税协定》第十条第2款约定了免征股息税的情形:“如⽀付股息的公司属某缔约⽅的居⺠,上述股息亦可在该缔约⽅按照该⽅的法律征税,但如该等股息的实益拥有⼈是另⼀缔约⽅的居⺠:(a) ⽽该实益拥有⼈是⼀间公司(合伙除外),⽽该实益拥有⼈直接持有⽀付股息的公司的股本⾄少百分之⼗,或持有以最少1,200,000欧元的成本价⽽取得的分享权,则如此征收的税款不得超过该等股息总额的百分之零。”因此若香港地区公司直接持有卢森堡公司10%以上的股份,或获得卢森堡公司的股权支付了不少于120万欧元,在接受卢森堡公司利润分配时无需承担税负。

3.根据香港地区《税务条例》第26条,香港地区对股息可以不计入应纳税所得额内,故香港地区公司向中国股东分配利润时,无需缴纳股息税。

通过上述四地之间的税收安排或协定,以及香港地区不征收股息税的规定,可使该股权架构具有较高的税收优势,但其结构层次较多,操作和管理相对复杂,需要考虑各国的税收法规和税收协定的具体规定。

三、架构实例

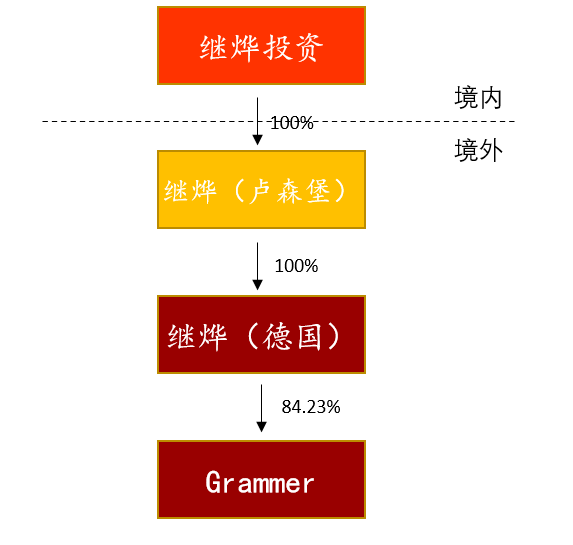

2019年,A股上市公司继峰股份收购德国领先的汽车配件生产制造商Grammer公司约80%的股权,采用的即是通过卢森堡公司间接持股的方式完成收购。

继峰股份以其子公司继烨投资首先在境外直接设立全资子公司继烨(卢森堡),并由继烨(卢森堡)投资设立继烨(德国),由该公司作为直接持股主体持有德国Grammer公司的股份。上述安排是综合考虑投资者引进、融资与控制权架构、税务筹划及收购方案等因素后形成的架构,可以较好地保障继峰股份的各项利益。

四、总结

综上所述,中国企业在直接投资德国时股权架构规划方面,需要充分考虑各国家或地区的税法、相互之间的税收协定和欧盟《母子公司指令》等因素,选择合适的投资架构和税务规划,以最大程度地降低税负、提高税收合规性,在规避风险的同时实现投资的最大效益。